Deducciones en Madrid

Madrid tiene sus propias deducciones de las cuales puedes sacar un gran provecho y ahorrar dinero en tu declaración. En Taxfix te ayudamos y asesoramos

01.

Oportunidades para los Contribuyentes

En el complejo sistema fiscal español, las Comunidades Autónomas tienen la potestad de establecer deducciones fiscales propias para sus contribuyentes. En el caso de Madrid, existen una serie de beneficios fiscales que los residentes pueden aprovechar para optimizar su carga tributaria. En este artículo exploraremos las principales deducciones disponibles en esta Comunidad Autónoma y cómo los contribuyentes pueden beneficiarse de ellas para reducir su factura de impuestos. Además, en Taxfix podemos ayudarte a aplicar las deducciones que te corresponden y conseguir el mayor ahorro posible en tu declaración.

02.

¿Cómo es el marco fiscal de Madrid y cuáles son sus ventajas?

Como una de las regiones más dinámicas económicamente de España, Madrid ha sido históricamente una atractiva opción para empresas y particulares. Su competitivo entorno fiscal es uno de los factores que contribuye a su atractivo, ya que ofrece un régimen tributario más favorable en comparación con otras comunidades autónomas. Algunas de las ventajas fiscales que caracterizan a Madrid son:

1. Bajas tasas impositivas: La Comunidad de Madrid se destaca por aplicar tipos impositivos reducidos en el Impuesto sobre la Renta de las Personas Físicas (IRPF) y en el Impuesto sobre Sucesiones y Donaciones. Estos porcentajes más bajos pueden suponer un importante ahorro fiscal para los contribuyentes residentes.

2. No existe Impuesto sobre el Patrimonio: A diferencia de otras regiones de España, Madrid no aplica el Impuesto sobre el Patrimonio. Esto significa que los contribuyentes no deben pagar un impuesto sobre la posesión de determinados bienes y patrimonio, lo que puede ser especialmente atractivo para aquellos con una situación patrimonial significativa.

3. Facilidades para empresas: Madrid ha implementado medidas para atraer y retener empresas, como deducciones específicas para inversiones, creación de empleo, I+D, entre otras. Estas medidas buscan impulsar la economía local y generar un entorno empresarial competitivo.

03.

Deducciones fiscales en el Impuesto sobre la Renta de las Personas Físicas (IRPF)

1. Deducción por inversión en vivienda habitual: Los contribuyentes que compraron su vivienda antes de 2013 pueden beneficiarse de esta deducción, siempre que cumplan ciertos requisitos. La deducción puede alcanzar hasta el 15% de las cantidades invertidas en la adquisición o rehabilitación de la vivienda habitual.

2. Deducciones por familia numerosa o personas con discapacidad a cargo: Las familias numerosas y los contribuyentes con personas con discapacidad a cargo pueden aplicar deducciones adicionales en su declaración de la renta, dependiendo del número de hijos y del grado de discapacidad.

3. Deducción por gastos de guardería: Los contribuyentes pueden deducir hasta 1.000 euros por cada hijo menor de tres años matriculado en una guardería o centro de educación infantil autorizado.

4. Deducción por donativos: Aquellos que hayan realizado donativos a entidades sin ánimo de lucro con sede en Madrid pueden aplicar una deducción en su declaración de la renta, siempre que se cumplan ciertos requisitos.

5. Deducciones por inversión en empresas: Los contribuyentes que inviertan en la compra de acciones o participaciones sociales en pequeñas y medianas empresas (PYMEs) pueden aplicar una deducción en la cuota autonómica del IRPF.

6. Deducción por alquiler de vivienda habitual: Los contribuyentes que alquilen su vivienda habitual pueden aplicar una deducción en función de la cantidad satisfecha por el alquiler.7. Deducción por nacimiento o adopción: Los padres pueden aplicar una deducción por el nacimiento o adopción de hijos, siempre que estos estén empadronados en Madrid.

04.

Deducciones fiscales en el Impuesto sobre Sucesiones y Donaciones

1. Deducción por adquisición de vivienda habitual: Los herederos o donatarios que reciban una vivienda habitual pueden aplicar una deducción en la base imponible del impuesto.

2. Deducción por adquisición de empresa familiar: Los herederos que adquieran una empresa familiar pueden beneficiarse de una deducción en la base imponible, con el fin de favorecer la continuidad de estos negocios.

3. Deducción por discapacidad: En el caso de herederos o donatarios con discapacidad, se aplican deducciones especiales en función del grado de discapacidad y de las circunstancias personales.

En Taxfix podemos ayudarte a aprovechar todas las deducciones fiscales disponibles en la Comunidad de Madrid, que ofrecen una valiosa oportunidad para que los contribuyentes reduzcan su carga tributaria y optimicen su situación fiscal. Sabemos que hacer la declaración de la renta puede ser un proceso complicado y frustrante, sin embargo, con nosotros este proceso se hará muy sencillo. En Taxfix trabajamos para ayudarte a conseguir el mejor resultado posible en tu declaración ¡No dudes en contactarnos!

04.

Cómo consultar y modificar la declaración de la renta:

Si una vez presentada la declaración de la renta el contribuyente considera que la declaración contiene errores u omisiones en los datos declarados, es posible solicitar la rectificación de la autoliquidación accediendo nuevamente al expediente de Renta y marcando la casilla 127 de solicitud de rectificación. Esta forma de actuar no es intuitiva ni fácil para el contribuyente, debiendo realizar los siguientes trámites:

- La solicitud de rectificación se realiza para iniciar un procedimiento de rectificación de una autoliquidación por resultar una cantidad a devolver superior a la solicitada o una cantidad a ingresar a la Agencia Tributaria menor. También es posible utilizar esta opción si el contribuyente necesita informar de un dato que no afecta al resultado de la declaración.

- Por último, si los errores u omisiones en declaraciones ya presentadas han motivado la realización de un ingreso inferior al que legalmente hubiera correspondido o la realización de una devolución superior a la procedente, deben regularizarse mediante la presentación a través de la página de Renta Web de una declaración complementaria a la originalmente presentada.

Cómo hacerlo con Taxfix:

En Taxfix te ayudamos a hacer tu declaración de la renta de manera rápida y sencilla:

01

Realiza el registro, crea tu cuenta de usuario en Taxfix y nuestro servicio se conectará con Hacienda para obtener tus datos fiscales oficiales.

02

Responde a unas preguntas complementarias con nuestro cuestionario para poder recibir un servicio totalmente personalizado.

03

Realiza un pago único y envía la información necesaria.

04

Preparamos tu borrador en 1-2 días y te lo enviamos para hacer una revisión final.

05

Presentamos tu declaración de la renta a Hacienda, fácil y sin errores.

05.

¿Cómo comprobar y revisar la declaración de la renta con Taxfix?

A menudo, se presenta la declaración de la renta y uno se olvida por un tiempo de ella. En los casos en los que toca pagar, depositas el dinero y hasta el año que viene.

Este trámite no suele ser un plato de buen gusto para nadie, pero si el resultado es a devolver, las cosas cambian. Por lo general, las devoluciones se suelen procesar con cierta rapidez, y al llegar el verano la mayor parte de los contribuyentes ya han recibido la transferencia de la Agencia Tributaria.

Cómo hacer la declaracíon de la renta con Taxfix?

En Taxfix, nuestros expertos fiscales se encargan de realizar correctamente tu declaración de la renta, de modo que una vez finalizada la gestión de tu borrador, se te envía el mismo para que lo compruebes.

Antes de enviar tu declaración a Hacienda, tienes la posibilidad de ponerte en contacto con nuestro equipo de expertos fiscales para resolver cualquier tipo de duda en relación con tu declaración, de tal forma que revisaremos tu declaración cuantas veces sea necesario para tu conformidad.

| Ventaja | Renta Web | Taxfix |

|---|---|---|

| Experiencia online | ||

| Lenguaje fácil de entender | ||

| Preguntas intuitivas y relevantes | ||

| Instrucciones claras y útiles | ||

| Sin necesidad de conocimientos fiscales | ||

| Revisión realizada por expertos fiscales | ||

| Atención personalizada antes, durante y después de la declaración | ||

| Aplicación fácil de todas las posibles deducciones | ||

| Sincronización de datos entre dispositivos | ||

Precio | O euros | 29,99 euros* |

*Pago anual | ||

¿Por qué usar Taxfix

y no Renta Web?

06.

¿Cómo saber si se debe declarar renta?

Tal y como recoge la Agencia Tributaria, las personas que hayan tenido unos ingresos inferiores a los 22.000 euros o 14.000 euros, dependiendo del número de pagadores y la cantidad recibida, no tienen la obligación de presentar la declaración de la renta. En cualquier caso se recomienda consultar el borrador de la renta debido a que dependiendo de cada caso y de cada contribuyente, podría tener un resultado negativo a favor de la persona y en este caso, Hacienda se encontraría en la obligación de abonar tales cantidades de dinero a las personas.

Están obligadas a presentar la declaración de la renta todas aquellas personas residentes en España que hayan ingresado más de 22.000 euros procedentes de un único pagador o 14.000 euros de varios pagadores. En este caso, la suma de los ingresos percibidos por el segundo y el resto de pagadores tienen que superar los 1.500 euros al año.

- Quienes hayan percibido rendimientos del trabajo personales, iguales o superiores a 22.000 euros anuales:

- Siempre que procedan de un solo pagador.

- Cuando existan varios pagadores, siempre que la suma del segundo y posteriores por orden de cuantía no superen en su conjunto la cantidad de 1.500 euros.

- Si los únicos rendimientos de trabajo consisten en pensiones de la Seguridad Social y otras prestaciones pasivas.

- El límite será de 14.000 euros anuales cuando:

- Proceden de más de un pagador, si la suma de las cantidades percibidas del segundo y restantes pagadores, por orden de cuantía, superan 1.500 euros anuales.

- Se hayan percibido pensiones compensatorias del cónyuge o anualidades por alimentos (salvo que estas últimas procedan de los padres por decisión judicial).

- El pagador no esté obligado a retener (por ejemplo, pensiones procedentes del extranjero).

- Se perciban rendimientos íntegros del trabajo sujetos a tipo fijo de retención.

- También están obligados a presentar la declaración de la renta, quienes hayan percibido en 2021:

- Rendimientos del capital mobiliario y ganancias patrimoniales sometidas a retención o ingreso a cuenta, con el límite conjunto de 1.600 euros anuales.

- Rentas inmobiliarias imputadas, rendimientos de letras del tesoro y subvenciones para adquisición de viviendas de protección oficial o de precio tasado y otras ganancias patrimoniales derivadas de ayudas públicas, con límite conjunto de 1.000 euros anuales.

07.

Causas y razones para no hacer la declaración de la renta:

Además de las personas cuyas rentas no superen los límites mencionados anteriormente, no tendrán que declarar aquellos trabajadores que obtengan exclusivamente rendimientos íntegros del trabajo, de capital o de actividades económicas, o ganancias patrimoniales que de forma conjunta no superen los 1.000 euros, ni quienes hayan tenido, exclusivamente, pérdidas patrimoniales inferiores a 500 euros. Sin embargo, aunque no se llegue al mínimo es aconsejable consultar el borrador de la renta, ya que los contribuyentes tienen el derecho a aplicar diferentes deducciones o reducciones y a recibir, si corresponde, una devolución.

De igual manera, están obligadas a declarar todas las personas titulares del Ingreso Mínimo Vital y todas las personas integrantes de la unidad de convivencia con independencia de que cumplan o no los requisitos anteriores.

Por otro lado, todos los autónomos que realizan una actividad económica están obligados por ley a presentar la declaración del IRPF, lleguen o no a los mínimos establecidos o aunque tengan pérdidas.

08.

¿Qué pasa si se está obligado y no se hace la declaración?

Según la normativa tributaria vigente, las infracciones tributarias se clasifican en tres:

- Leves

- Graves

- Muy graves

Las más comunes serían eludir el pago de impuestos, obtener devoluciones indebidas, omitir ingresos tributarios, disfrutar de beneficios fiscales indebidos, o no presentar la declaración de la renta. Para determinar qué tipo de falta ha realizado el contribuyente, la ley tiene en cuenta si la persona ha ocultado datos o si ha utilizado medios de forma fraudulenta.

Asimismo, existen diferentes sanciones en función de la infracción cometida. Esta puede ser no presentar la declaración en plazo sin perjuicio económico para Hacienda, en cuyo caso la infracción podría conllevar una multa de 200 euros. O si no se paga la deuda derivada de la autoliquidación presentada, que dependerá de si finalmente se paga la deuda voluntariamente o previo requerimiento de la Administración tributaria.

09.

Lista de recargos por no presentar a tiempo la declaración:

Si se ha presentado la declaración y ésta sale a pagar, pero el contribuyente no lo hace, Hacienda irá imponiendo una serie de recargos según el tiempo que se tarde en realizar el pago:

- Si la declaración se presenta voluntariamente Hacienda impondrá un recargo que será un porcentaje igual al 1 por ciento más otro 1 por ciento adicional por cada mes completo de retraso con que se presente la autoliquidación o declaración respecto al término del plazo establecido para la presentación e ingreso. Si la presentación de la autoliquidación o declaración se efectúa una vez transcurridos 12 meses desde el término del plazo establecido para la presentación, el recargo será del 15 por ciento.

- Si la Administración Tributaria es quien detecta que el contribuyente no ha pagado y no tiene intención de hacerlo, aplicará las sanciones oportunas. Estas pueden ir desde el 50% al 150% de la cantidad a pagar, más los intereses de demora en función de la gravedad de la infracción.

Por tanto, si se ingresa la deuda fuera de plazo pero sin requerimiento previo, en principio, no se imponen sanciones si no recargos por declaración extemporánea.

10

¿Cómo puedo obtener ayuda?

Simplificamos la declaración con una comunicación sencilla y accesible para todos. Nuestros expertos estarán siempre a disposición del cliente/contribuyente, desde que se registran hasta después de presentar la renta con total transparencia y seguridad.

Ayudamos a presentar la declaración de la renta con éxito gracias a nuestro equipo de expertos, que conoce en detalle la ley fiscal y te acompaña en todo el proceso con una atención personalizada y adaptada a cada caso.

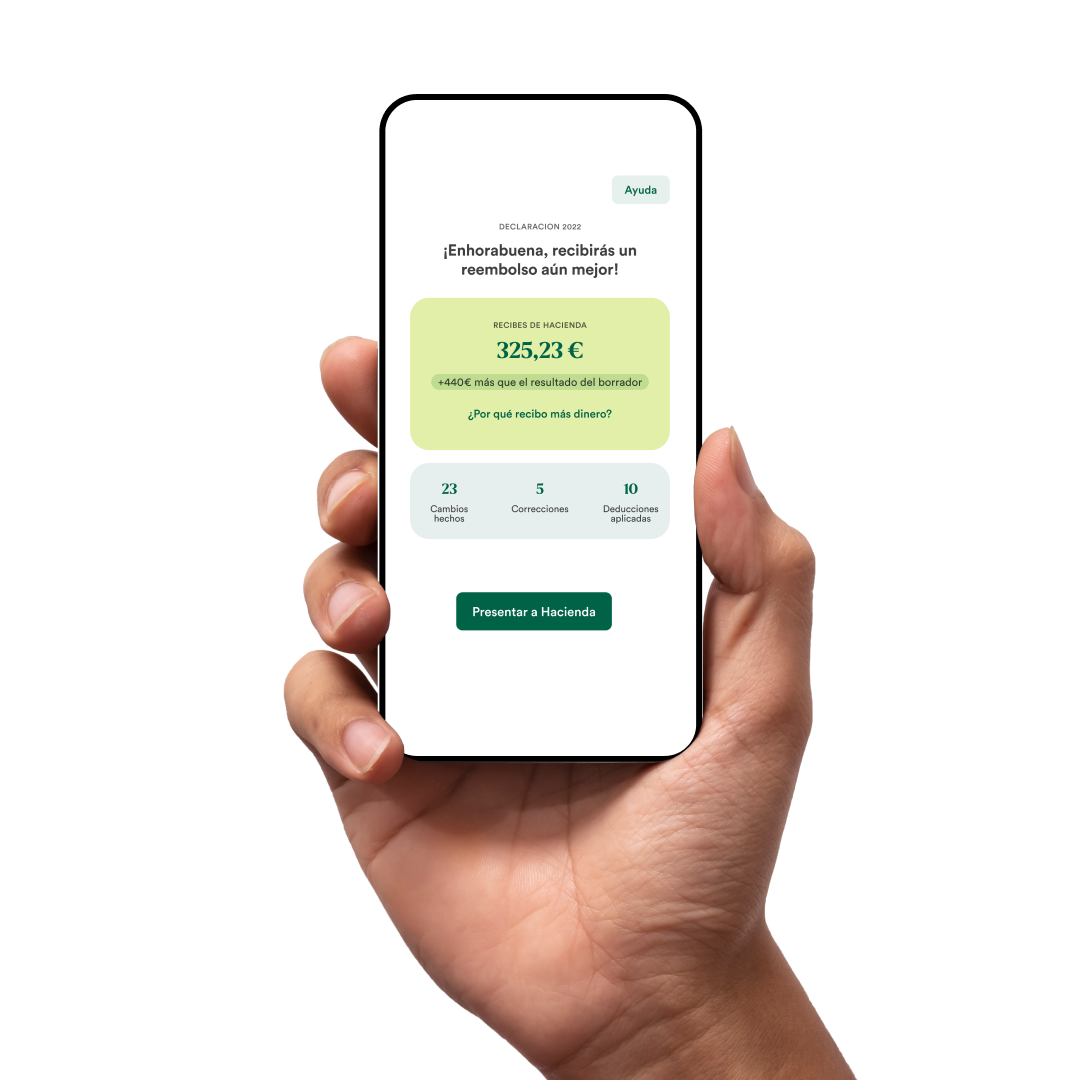

Por último, te mantenemos informado/a durante todo el proceso, compartiendo contigo las deducciones y correcciones aplicadas por nuestro equipo de expertos. Además, podrán contactar con nosotros en cualquier momento para aclarar cualquier clase de duda. Visita nuestro centro de ayuda si necesitas más información.

Expertos Taxfix

En manos expertas

Nuestro equipo de expertos fiscales cuenta con años de experiencia ayudando a personas como tú con sus impuestos.